2024年現在、有名金融インフルエンサーや有名ブロガーなどがメインカードにしているとのことで話題の「マリオットボンヴォイアメックスカード」。

本記事では、2種類あるマリオットアメックスの比較から、どんな人が持って得をするのかなど、あなたがマリオットアメックスへ申し込むべきなのかを判断できるよう徹底解剖していきます!

2024年12月現在、マリオットボンヴォイアメックスプレミアム(通称MBA)カードでは、紹介入会で最大45,000ポイントGETできるキャンペーン中です。

※紹介入会以外では、GETできるのは39,000ポイントになるのでご注意。

6,000ポイントの差って結構すごいです。

身近な方にMBAカード保持者がいらっしゃらなければ、当方よりご紹介も可能です。

ご希望の方は、以下のフォームへ入力後、送信くださいませ(*^^*)

1.マリオットボンヴォイとは?

マリオットボンヴォイといえば、世界一の規模を誇るホテルグループ!

系列ホテルは日本全国で90超え、世界に約8,700ほどを展開しています。

ステータスは全6段階。

- メンバー(初期ステータス/無料)

- シルバー(10泊)

- ゴールド(25泊)

- プラチナ(50泊)

- チタン(75泊)

- アンバサダー(100泊+対象料金2万米ドル)

通常は()内の泊数を稼ぐことでランクアップしますが、マリオットアメックスを所持することで宿泊をせずともゴールド、プラチナ、それ以上にランクアップしていくことが可能になります!(本記事「4.マリオットアメックスのメリット」参照)

▼詳しい特典やホテル一覧などは下記記事をチェック♪

2.アメックスカードとは?

次にアメックスカードについても少しふれておきます。

通称アメックスと呼ばれるアメリカンエキスプレスカードは、世界トップクラスにステータス性の高いカードです。

またアメックスは航空会社やホテルグループとの提携が強く、旅行好きにうれしい特典が多く挙げられます。

3.マリオットアメックスプレミアムと通常カードの比較

そんなマリオットボンヴォイとアメックスの良いとこどりを叶えたのが、マリオットボンヴォイアメックス(通称MBAカード)。

プレミアムカードと一般カードの2種類があるので、表で違いを確認してみます。

| MBAカード比較 | プレミアム | 一般 |

|---|---|---|

| 年会費 | 49,500円 | 23,100円 |

| 家族カード | 1枚まで無料 2枚目以降24,750円 | 1枚まで無料 2枚目以降11,550円 |

| ポイント還元率 | 100円=3P | 100円=2P |

| マリオット系 ホテル利用時 | 100円=6P | 100円=4P |

| マイル還元率 | 最大1.25% | 最大0.83% |

| マリオット ステータス | ゴールド (年400万円決済でプラチナ) | シルバー (年100万円決済でゴールド) |

| 入会 キャンペーン | 最大 45,000P | 最大 19,000P |

| 無料宿泊特典 | 最大 65,000Pまで | 最大 50,000Pまで |

| 宿泊実績付与 | 15泊 | 5泊 |

| 海外旅行保険 | 最高1億円 | 最高3,000万円 |

| 国内旅行保険 | 最高5,000万円 | 最高2,000万円 |

| その他 | オンラインプロテクション キャンセルプロテクション リターンプロテクション スマホプロテクション | オンラインプロテクション |

一般カードは年会費がプレミアムカードの半額以下になる分、特典も薄く感じます。

4.マリオットアメックスのメリット

メリット①ポイント・マイルの還元率が高い

プレミアムカードの場合、ポイント還元率は3%、マリオット系ホテル利用では6%と目が点になるほどの高還元率です。

通常、還元率1%で高還元率とも言われるので、この還元率はすごいです。ポイントがザクザク貯まります。

マイルに関しても、6万ポイントを一度にマイル交換すると5000マイル追加でもらえるという特典があるので、実質1.25%の還元率に。

マイルに関しても稀にみる高還元率です。

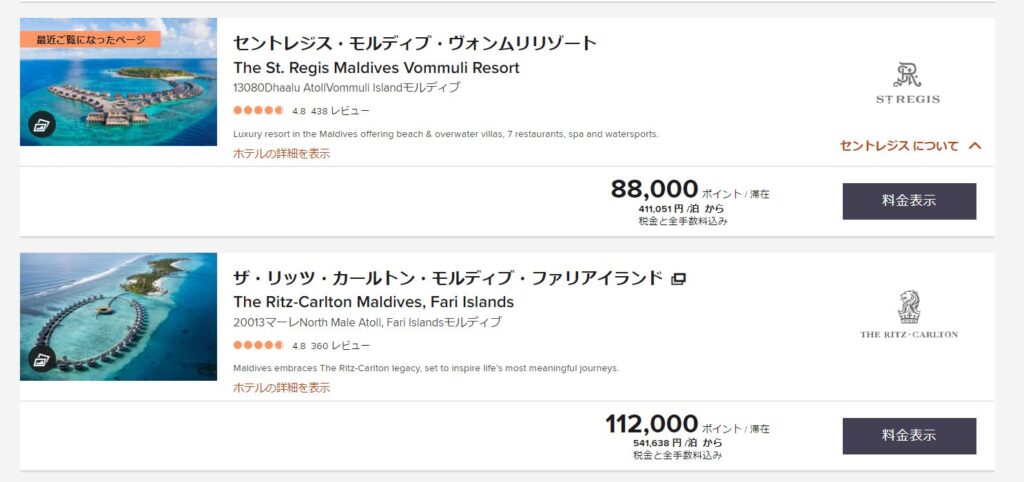

この前、ふと興味本位でモルディブのホテルを検索したのですが、キャッシュ宿泊とポイント宿泊に歴然の差があって驚きすぎで椅子から落ちそうになりました(笑)

下記画像を見るとわかりますが、1泊41万円のセントレジスが、ポイント宿泊になった途端、1泊88,000P?!

更にその下のリッツも1泊54万円が11万ポイントで泊まれる。

国内ホテルだと1ポイント=1円でまあまあ良いかなと感じるのですが、この場合セントレジスは1ポイント=4.67円、リッツは4.9円という驚愕のレート…!

海外旅行を楽しみたいなら、マリオットポイントは強すぎることが証明された日でした…

メリット②家族カード1枚無料

改定前のSPGカード時代は有料だった家族カードは、1枚まで無料に!

夫婦などで利用金額を合算することができるので、年間150万円決済(無料宿泊特典の条件)や400万円決済(プラチナへのランクアップ条件)のクリアに近づきやすくなりました(*^^*)

メリット③無条件でゴールドステータス

プレミアムカードの場合、所持した時点でマリオットボンヴォイゴールドエリートステータスを付与されます。

(一般カードの場合はシルバー)

ゴールドエリートになると

- 客室のアップグレード(空室状況による)

- 14時レイトチェックアウト(空室状況による)

などのさまざまな特典で快適でラグジュアリーなホテルステイを実現できます(^^♪

メリット④継続特典

カードを2年目以降継続する特典として、

- 無料宿泊特典(年間150万円決済が条件)

- 宿泊実績15泊

が付与されます。

プレミアムカードなら最大65,000Pのホテルまで選択可能なので、(時期などによって変動あり)リッツカールトン大阪やメズム東京など名だたるラグジュアリーホテルの宿泊が叶います♡

宿泊実績15泊というのは、プラチナエリートに通常ランクアップするために必要な50泊のうち、15泊が免除されるものです。次で解説しますが、宿泊数以外でもプラチナエリートになる方法もあります。

メリット⑤宿泊なしでもステータスランクアップが叶う

ゴールドやプラチナステータスは欲しいけど、そんなに宿泊する時間もお金もないよ~!

という方にとって、マリオットボンヴォイアメックスを持つ最大のメリットとも言えるこちら。

- 一般カード:自動的にシルバー、年間100万円利用でゴールド

- プレミアムカード:自動的にゴールド、年間400万円利用でプラチナ

一見、宿泊実績を積むよりお金がかかるんじゃない?と思いがちですが、この「年間○○万円利用」というのは、買い物などアメックスカード決済できる事柄なら何でもOKです。

宿泊に縛られず日々の生活で使う食費、日用品、交通費、通信費…と必ず発生してしまう費用をステータスアップの材料にできるので、「わざわざ宿泊をしに行き、その代金を払ってようやくマリオットステータスを得られる」と比較すると費用も時間も実質節約できるのです。

とはいえ、食費などの出費をすべて集約してマリオットアメックスで支払っても、年間400万円はきつい・・という方も少なくないはずですね(うちもそうです)。そこで登場したのが、「プラチナチャレンジ」。

- 裏技:プラチナチャレンジ

- ゴールドステータス者なら参加可能なチャレンジで、たとえば「申込月+3か月の期間で16泊」(※申込時要確認)を達成するとプラチナになれちゃいます。

この場合やはり宿泊はしなければならないのですが、通常年間50泊しなければいけない中で、16泊で済むと思えばかなり負担は軽減されますね!

▼プラチナエリートになるためのもっと細かい方法や耳より情報は、下記記事で(*^^*)

5.マリオットアメックスのデメリット

もちろん何事もメリットばかりではありませんね。デメリットもきっちり理解しておきましょう。

デメリット①年会費

まずデメリットとして浮かぶのは年会費でしょう。

年間49,500円=月々4,125円。

月に4千円程度支払っても年に旅行やホテルステイをほぼしない場合は特典のほとんどを享受できないので、非常にもったいないですね…

デメリット②「無料宿泊特典」は年間150万円以上決済が条件

また大きなメリットとして挙がっている「無料宿泊特典」ですが、年間150万円以上決済という条件付きです。

家族カード(無料)を発行して決済額を合算することは可能ですが、

- 合算してもカード利用はそこまでしない

- 別カードをメインカードにしている

などの場合は、150万円に届かないケースもあるでしょう。

この場合も、マリオットアメックスにこだわる必要はないかなと思います。

デメリット③ICチャージはポイント加算不可

SuicaなどのICカードなどへのチャージはマリオットポイントの加算の対象になりません。

年間利用額の達成を目指すうえで、多額のチャージをする方にとってはマイナスポイントになります。

デメリット④特典やメリットは旅行系が中心

これは人によってメリットと捉えるか、デメリットと捉えるかが分かれるポイント(^^;

ホテルや飛行機利用を定期的にする人にとっては貯めたポイントや特典を有効活用できますが、旅行や飛行機利用など年に1回もしないくらいの人にとっては、このカードを持つ意味を見出せないかもしれません。

6.マリオットアメックスがおすすめの人、そうでない人

メリット・デメリットを見てきたので、ざっくりどういった人が持つべきか、そうでないかはわかってきたと思います。

まず一般カードについては、正直あまりおすすめできません。

プレミアムカードに比べれば年会費はお手頃に感じるかもしれませんが、されど2万円越えです。

2万円の恩恵が本当に得られるかは考えどころ。ステータスもシルバー止まりだとちょっと微妙です。

2万円越えの年会費を払えるなら、別カードを検討したほうがコスパは◎です。

一方プレミアムカードですが、年会費を考慮しても特典や優待の恩恵が最大限受けられる方なら非常におすすめです。

- 旅行やホテル滞在が好き

- ラグジュアリーステイに憧れるけど、ポイント利用などでお得に予約したい

- ゴールド以上のステータスで優待されたい

- 年間150万円決済が可能(家族カードで合算もOK)

であれば、年会費以上の恩恵は得られるはずなので、まず損するということはないでしょう(*’ω’*)

さらに…

- 飛行機を使う頻度が高め

- 年間400万円決済が見込める

であれば、間違いなくプレミアムカードを発行すべきです!!

7.【2024年最新】マリオットアメックス入会時のキャンペーン

ここまで見ていただき、あなたがマリオットアメックス適正者か判断はつきましたでしょうか?(^^♪

もし申し込みをしようかな…と思っているなら、今がポイントがっぽりもらえるキャンペーン中なのでお見逃しなく☆

2024年4月現在、マリオットボンヴォイアメックスプレミアム(通称MBA)カードでは、紹介入会で最大45,000ポイントGETできるキャンペーン中です。

※紹介入会以外では、GETできるのは39,000ポイントになるのでご注意。

6,000ポイントの差って結構すごいです。

身近な方にMBAカード保持者がいらっしゃらなければ、当方よりご紹介も可能です。

ご希望の方は、以下のフォームへ入力後、送信くださいませ(*^^*)

コメント